Блог им. InveStory |Сургут-преф ($SNGSP) — подбирать, пока остальные сливают

- 24 октября 2023, 13:20

- |

Любимые нами префы Сургута сделали -9.5% с начала октября — так что продолжаем обсуждать интересные скорректировавшиеся истории.

Ключевые моменты, которые надо понимать про Сургут-префы:

1) Главная дата для Сургутнефтегаза — 31 декабря. Именно в этот день определяется итоговый курс рубля к доллару, по которому рассчитывается переоценка “кубышки” компании на больше $50 млрд. Как торгуется доллар в любое другое время — по сути неважно.

2) Мы не ждем укрепления сильно ниже 90 — а при долларе 90 и выше у Сургут-перфов дивдоходность составит более 20-23%. Из-за высоких бюджетных расходов при официальном бюджетном ориентире 91 руб за $ в 2024 году мы скорее всего снова увидим бакс больше 100, поэтому мы склоняемся к тому, что текущие высокие ожидаемые дивы — НЕ “одноразовое” явление, как это часто бывало ранее в истории Сургута.

Ниже 50 руб за акцию — уровень, с которого можно смело присматриваться к префам Сургута на долгосрок. Сургут при всей своей закрытости все-таки отличается удивительной стабильностью своей дивидендной политики, так что риск “сюрпризов” в виде изменений в дивполитике мы считаем невысоким.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. InveStory |Сбер (SBER) — 2024-й будет тяжелее?

- 13 сентября 2023, 13:12

- |

Из свежих результатов по РСБУ видно, что Сбер идёт на новый абсолютный рекорд по чистой прибыли: наш прогноз на данный момент составляет больше 1.5 трлн за 2023-й. Столько Сбер еще никогда не зарабатывал, но в этом году всё возможно.

Однако акции Сбера уже стоят недешево, и прежде чем покупать акции по текущим на средне-/долгосрок, стоит задаться резонным вопросом — будет ли 2024-й хуже или лучше, чем 2023-й?

Еще в начале августа, когда ставка была 8.5%, инвесторы могли обоснованно рассчитывать, что 2024-й год по прибыли будет как минимум не хуже, чем 2023-й. Умеренное повышение ключевой ставки до 9.5-10% Сбер смог бы переварить спокойно.

Однако после резкого повышения с 8.5% до 12% картина меняется кардинально.

— за последние два месяца банк выделил 200 млрд рублей в резервы под обесценение кредитов. Сейчас банк связывает это с девальвацией рубля, однако в дальнейшем доп. рост резервов будет вызван потенциальным ухудшением качества кредитов из-за более высокой процентной ставки. Чем больше резервы банка — тем сложнее наращивать прибыль.

( Читать дальше )

Блог им. InveStory |Группа Самолет: хайп ушел, потенциал остался?

- 16 мая 2023, 07:12

- |

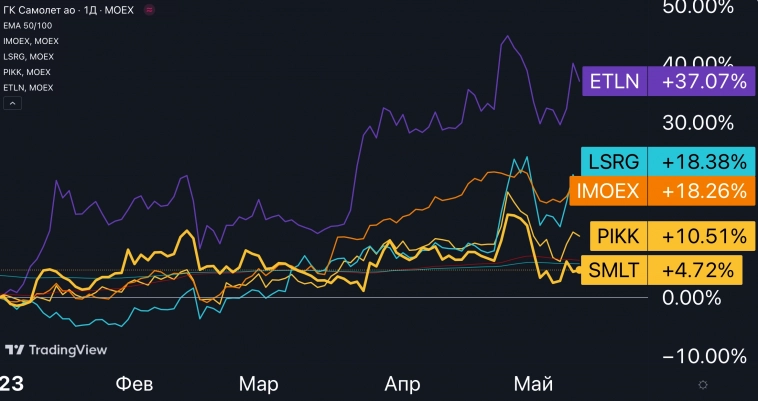

За последние пару недель свежие финансовые и операционные результаты представили Самолет, ЛСР и Эталон. Застройщики, прежде всего Самолет, излучают оптимизм и имеют амбициозные планы на 2023-й год — но суждено ли этим планам сбыться? Пора разбираться.

Про динамику сектораС начала года явным фаворитом выглядит Эталон, который вырос на внушительные 37% с начала года.

При этом из четырех ключевых компаний сектора лишь две показывают динамику лучше рынка: ПИК и Самолет отстают от индекса Мосбиржи почти в два раза. После волны хайпа в 2021 году, Самолет стал выглядеть совсем блекло перед акциями конкурентов, что делает кейс компании еще более интересным для изучения.

Строительные амбицииВ конце апреля Самолет представил годовой отчет за 2022 год, который вышел хоть и непростым для компании, но все-таки сильным по финансовым показателям:

• Выручка выросла на 85% г/г до 172,2 млрд рублей

• Валовая прибыль увеличилась на 112% г/г до 52 млрд рублей

• Чистая прибыль +81% г/г до 15,3 млрд рублей

( Читать дальше )

Блог им. InveStory |Сбербанк — все еще топ-идея?

- 10 февраля 2023, 15:15

- |

Акции Сбера существенно выросли с начала года. Еще в декабре Сбер считался топ-акцией 2023 года по мнению большинства российских аналитиков — но актуален ли этот взгляд сейчас?

Переживать ли за дивиденды?Балансирование между интересами компании, государства и инвесторов всегда было непростой задачей для эмитентов российского рынка. С середины 2022 года тренд на увеличение налоговой нагрузки на крупные российские компании приобрел новый масштаб: вспомним повышение НДПИ для Газпрома в прошлом году. В феврале активизировались разговоры про "добровольный взнос" в отношении компаний с «конъюктурными сверхдоходами».

Как мы видим, пока что новое налоговое регулирование ассоциируется в первую очередь с производителями сырья. Применительно к Сберу пока что сохраняется принцип «не менее 50% от чистой прибыли в виде дивидендов», что в очередной раз подтвердил замминистра финансов Владимир Колычев по данным агентства «Интерфакс». Напомним, уже несколько лет правительство настаивает на том, чтобы публичные госкомпании платили дивиденды в объеме не менее 50% от чистой прибыли. Положительная сторона этого подхода заключается в том, что в таком случае дивиденды равномерно распределяются между инвесторами и государством, без «перекоса» в какую-либо сторону.

( Читать дальше )

Блог им. InveStory |Сбер (SBER) против Тинькофф (TCSG) — размер имеет значение?

- 24 ноября 2022, 11:58

- |

Тинькофф наконец-то раскрыл показатели за 9 месяцев 2022 года. По результатам первого полугодия банк расплывчато говорил про “минимальный уровень” чистой прибыли “за последние 5 лет”. В итоге за девять месяцев результаты оказались даже хуже: всего 5,9 млрд рублей, -64% год-к-году.

Оптимисты указывают на то, что Тинькофф просто формирует резервы на случай продолжения кризиса — а как только все уляжется, то акционеров ждут рекорды по прибыли. Мол, клиентская база растет — потенциал монетизации прекрасный!

Осторожность ТКС резко контрастирует с комментариями Грефа, у которого уже сейчас в Сбере все прекрасно, показатели восстанавливаются, а в 2023 будет возврат к выплате дивидендов. На уровне отчетности интересно то, как минимум в октябре Сбер почти не делал резервов, в отличие от Тинька. В противном случае мы бы увидели не менее существенную просадку по прибыли.

( Читать дальше )

Блог им. InveStory |Бредовый дисконт в Роснефти ($ROSN)?

- 06 октября 2022, 13:18

- |

На фоне происходящих событий рынок порой оценивает отдельные акции совершенно неведомым образом.

Взять, например, пару Лукойл ($LKOH) — Роснефть ($ROSN). Большую часть времени акции Роснефти торговались дороже Лукойла, но с конца сентября Роснефть торгуется с нехилым дисконтом. При этом Роснефть уже опубликовала цифры по МСФО за первое полугодие (пусть и в виде отчетности) и вот-вот заплатит дивиденды, а от Лукойла новостей никаких.

Все ждут дивов от Лучка, но учитывая текущую неопределенность, анонсов по этой теме инвесторам возможно придется ждать еще долго.

Недавно в очередной раз купили акции Роснефти по 284 рубля 😎 Подход “лучше синица в руках, чем журавль в небе” сейчас актуален как никогда.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |ОГК-2 ($OGKB) — рост "за компанию"

- 06 сентября 2022, 11:49

- |

Там, где резко растёт Газпром ($GAZP) — растут и его «дочки». И если с Газпром нефтью ($SIBN) всё более-менее понятно (нефть дорогая, сектор роснефтянки восстанавливается), то с ОГК-2 всё менее очевидно:

▪️ Отчета за I полугодие не было (хоть и не видим смысла «секретничать» — уж ОГК-2 может не бояться санкций)

▪️ Ближайших дивидендов ждать не раньше конца 2022 года. Никаких дополнительных дивидендов в связи с выплатой со стороны Газпрома не ожидается.

Поэтому рост в моменте исключительно спекулятивный. По разным оценкам, в будущем мы еще можем увидеть двузначные дивиденды — но до этого ещё далеко.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |Стоит ли покупать Русал сейчас?

- 30 августа 2022, 13:21

- |

Внезапно для всех Русал, который не платил дивиденды с 2017 года, объявил о выплате промежуточных дивидендов за I полугодие 2022 года. Интересны ли акции к покупке по текущей цене? Давайте разбираться.

Первое полугодие для Русала выдалось непростым, даже несмотря на резкий рост алюминия в марте.

В первом полугодии производство алюминия выросло на 1% г/г, до 1 891 тыс. т, благодаря запуску Тайшетского завода в декабре 2021 года. Производство глинозема упало на 20% г/г из-за потери Николаевского глинозёмного завода, который находится на территории Украины, а также из-за прекращения австралийского совместного предприятия в Queensland Aluminia. Компании приходится закупать глинозём, что сказывается на себестоимости. Прочие затраты выросли на 42%, что неудивительно с учетом высоких цен на логистику, а также с учетом снижения доступности расходных материалов в условиях санкций.

( Читать дальше )

Блог им. InveStory |Три "мамонта" американского рынка

- 23 августа 2022, 08:58

- |

Давно не комментировали американские акции, а комментировать очень даже есть что. Вчера акции Intel ($INTC) упали до пятилетних минимумов — не помогло ни новое поколение процессоров, ни новый CEO. Не убеждает инвесторов и стратегия компании, которая предполагает массированные инвестиции в собственное производство чипов.

Схожую с Intel судьбу разделяют еще как минимум две крупных американских компании — IBM ($IBM) и AT&T ($T).

Что их объединяет:

▪️ Все три компании в разные периоды были технологическими лидерами своей эпохи;

▪️ Отрицательная доходность акций за последние 5 лет;

▪️ Стабильно низкая оценка, *вроде бы* неплохие активы;

▪️ Повышенная дивидендная доходность;

▪️ Менеджмент, который изо всех сил пытается делать вид что перечисленные компании ещё «могут».

Но сколько бы вас ни пытались убеждать, что эти компании ещё «ого-го» — не ведитесь. То, что со временем компании теряют технологическое/ рыночное превосходство и потихоньку уходят в забвение — это нормально. Главное вовремя распознавать такие компании и стараться избегать их для долгосрочного инвестирования — иначе в забвение могут уйти и деньги инвестора.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |Норникель, отчёт

- 29 июля 2022, 10:17

- |

Норникель, как один из металлургов, сегодня снизил неопределенность вокруг своих акций. Компания отчиталась о своих предварительных результатах за 2 кв. и 1 полугодие 2022 г. Как итог:

Позитив:

◾️ ГМК Норникель зафиксировал рост производства металлов по сравнению с 1 полугодием 2021 года: никель +26%, медь +18%, палладий +8%

◾️ Будучи металлургом, который, как мы уже заметили, не отличается устойчивостью на рынке, $GMKN порадовал открытостью результатов инвестору (вспомним тот же Новатэк $NVTK)

◾️ Будучи заложников рыночной турбулентности, Норникель проводит модернизацию оборудования, чтобы обеспечить выход на плановые объемы.

А теперь негатив:

◾️ Хоть мы и увидели рост, но он не отражает «силу» металлурга: в 1 полугодии 2021 были аварии и приостановка работы рудников, из-за чего и пострадали объёмы. Как итог, компания просто отработала свои «упущенные возможности».

◾️ Деятельность требует высокопроизводительной техники и запасных частей, с которыми у нас из-за санкций проблемы. Проведение форумов пока не решило эту проблему полностью как и для других роспредприятий. Однако, Норникель заявил, что нашел решение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс